ПАО «Полюс» (Лондонская и Московская биржи — PLZL) («Полюс», «Компания» или, со всеми дочерними предприятиями, «Группа») опубликовало сегодня консолидированные финансовые результаты за 2 квартал и первое полугодие 2018 года.

Основные результаты

- Объем реализации золота составил 531 тыс. унций, увеличившись по сравнению с 1 кварталом 2018 года на 16%. Объем производства золота (аффинированное золото и золото в концентрате) в квартальном сопоставлении вырос на 19% благодаря увеличению объемов переработки на Олимпиаде и Благодатном, а также началу промывочного сезона на Россыпях.

- Общий объем реализации золота включает 31 тыс. унций золота в концентрате с Олимпиады.

- Выручка выросла на 12% (с $617 млн в 1 квартале 2018 года) и составила $692 млн на фоне увеличения объема реализации золота (включая флотоконцентрат).

- Общие денежные затраты Группы (TCC) во 2 квартале 2018 года снизились на 10% до $345 на унцию против $383 на унцию в 1 квартале 2018 года главным образом вследствие снижения стоимости национальной валюты. Ранее в этом году Группу начала переработку руды с высоким содержанием сурьмы. Первые партии поставлены иностранным контрагентам в мае 2018 года. Показатель TCC за 2 квартал 2018 года отражает эффект от реализации данного попутного продукта в размере $8 на унцию. Вместе с тем совокупные денежные затраты на производство и поддержание (AISC) по сравнению с 1 кварталом 2018 года снизились на 12% до $601 на унцию.

- Скорректированный показатель EBITDA составил во 2 квартале 2018 года $457 млн, увеличившись в квартальном сопоставлении на 18% ввиду роста объема реализации и снижения TCC в расчете на унцию золота. Рентабельность по скорректированному показателю EBITDA достигла во 2 квартале 2018 года 66%.

- Прибыль во 2 квартале 2018 года снизилась до $114 млн, что обусловлено влиянием неденежных статей, таких как убытки от курсовых разниц и переоценка стоимости производных финансовых инструментов.

- Скорректированная чистая прибыль по сравнению с предыдущим кварталом выросла более чем в два раза и составила $457 млн.

- Положительный чистый операционный денежный поток во 2 квартале 2018 года составил $376 млн против $261 млн в 1 квартале 2018 года.

- Капитальные затраты во 2 квартале 2018 года в квартальном сопоставлении увеличились на 20% до $219 млн, что отражает их рост на Олимпиаде, Благодатном и Куранахе, тогда как капитальные затраты на Наталке снизились до $64 млн.

- Объем денежных средств и их эквивалентов на 30 июня 2018 года составил $908 млн против $1 095 млн на 31 марта 2018 года в связи с выплатой дивидендов за второе полугодие 2017 года в размере $293 млн; выплата еще $18 млн ожидается в 3 квартале 2018 года.

- Чистый долг на конец 2 квартала 2018 года увеличился до $3 208 млн против $3 079 млн на конец 1 квартала 2018 года.

Павел Грачев, генеральный директор ПАО «Полюс», прокомментировал:

Во 2 квартале Полюс показал сильные результаты. Мы обеспечили двузначный рост выручки и EBITDA.

Наши общие денежные затраты в соответствии с прогнозом на 2018 год остаются на уровне существенно ниже $425 на унцию. Запуск недавно анонсированного проекта по производству сурьмы способствовал дальнейшему прогрессу с точки зрения себестоимости.

Наращивание производительности Наталкинского ГОКа находится в завершающей стадии, и мы ожидаем, что этот актив выйдет на проектную мощность в ближайшие месяцы.

Сильные операционные результаты и прогресс в реализации проектов развития на ключевых активах вселяют в нас уверенность в достижении прогнозируемого годового объема производства на уровне 2,375—2,425 млн унций золота.

Сравнение финансовых результатов

|

$ млн (если не указано иное) |

2 кв 2018 |

1 кв 2018 |

Изм. за кв |

2 кв. 2017 |

Изм. за год |

1П 2018 |

1П 2017 |

Изм. за год | |

|---|---|---|---|---|---|---|---|---|---|

| Операционные показатели | |||||||||

| Производство золота (тыс. унций) 1 | 602 | 507 | (19%) | 488 | 23% | 1 109 | 938 | 18% | |

| Реализация золота (тыс. унций) | 531 | 459 | 16% | 496 | 7% | 990 | 983 | 1% | |

| Цена реализации | Средняя цена реализации аффинированного золота (без учета эффекта Стратегической программы защиты цены) ($/унция) 2 | 1 300 | 1 336 | (3%) | 1 261 | 3% | 1 317 | 1 239 | 6% |

| Средняя цена реализации аффинированного золота (с учетом эффекта Стратегической программы защиты цены) ($/унция) | 1 300 | 1 336 | (3%) | 1 268 | 3% | 1 317 | 1 263 | 4% | |

| Финансовые показатели | |||||||||

| Выручка | 692 | 617 | 12% | 625 | 11% | 1 309 | 1 234 | 6% | |

| Операционная прибыль | 385 | 332 | 16% | 324 | 18% | 717 | 654 | 10% | |

| Рентабельность по операционной прибыли | 56% | 54% | 2 п. п. | 52% | 3 п. п. | 55% | 53% | 2 п. п. | |

| Прибыль за период | 114 | 244 | (53%) | 104 | (10%) | 358 | 603 | (41%) | |

|

$ млн (если не указано иное) |

2 кв 2018 |

1 кв 2018 |

Изм. за кв |

2 кв. 2017 |

Изм. за год |

1П 2018 |

1П 2017 |

Изм. за год | |

| Базовая прибыль на акцию ($) | 0,83 | 1,87 | (56%) | 0,84 | (1%) | 2,70 | 4,85 | (44%) | |

| Разводненная прибыль на акцию ($) | 0,74 | 1,80 | (59%) | 0,83 | (11%) | 2,54 | 4,84 | (48%) | |

| Скорректированная чистая прибыль 3 | 457 | 223 | 105% | 272 | 68% | 680 | 475 | 43% | |

| Рентабельность по скорректированной чистой прибыли | 66% | 36% | 30 п. п. | 44% | 12 п. п. | 52% | 38% | 14 п. п. | |

| Скорректированный показатель EBITDA4 | 457 | 387 | 18% | 379 | 21% | 844 | 762 | 11% | |

| Рентабельность по скоррект. EBITDA | 66% | 63% | 3 п. п. | 61% | 5 п. п. | 64% | 62% | 2 п. п. | |

| Чистый операционный денежный поток | 376 | 261 | 44% | 268 | 40% | 637 | 550 | 16% | |

| Капитальные затраты5 | 219 | 182 | 20% | 190 | 15% | 401 | 320 | 25% | |

| Денежные затраты | |||||||||

| Общие денежные затраты (TCC) на проданную унцию ($/унция)6 | 345 | 383 | (10%) | 379 | (9%) | 363 | 379 | (4%) | |

| Совокупные денежные затраты на производство и поддержание (AISC) на проданную унцию ($/унция)7 | 601 | 684 | (12%) | 634 | (5%) | 639 | 610 | 5% | |

| Финансовое состояние | |||||||||

| Денежные средства и их эквиваленты | 908 | 1 095 | (17%) | 1 477 | (39%) | 908 | 1 477 | (39%) | |

| Чистый долг8 | 3 208 | 3 079 | 4% | 3 084 | 4% | 3 208 | 3 084 | 4% | |

| Чистый долг / скоррект. EBITDA (x)9 | 1,8 | 1,8 | 0% | 1,9 | (5%) | 1,8 | 1,9 | (5%) |

Общие денежные затраты (TCC)

Во 2 квартале 2018 года ТСС Группы в квартальном сопоставлении снизились на 10% до $345 на унцию главным образом из-за снижения стоимости национальной валюты на 9% и эффекта от реализации попутного продукта — сурьмяного концентрата. Группа начала переработку руды с высоким содержанием сурьмы, и в 1 квартале 2018 года были получены его первые объемы. В апреле 2018 года Полюс получил лицензию, позволяющую Группе поставлять сурьмяной концентрат на экспорт иностранным контрагентам, и в мае начал поставки. Выручка от реализации сурьмы отражается в виде снижения себестоимости реализации золота в момент поставки контрагентам; во 2 квартале 2018 года этот показатель составил $8 на унцию.

Общие денежные затраты по активам (TCC), $ на унцию

Во 2 квартале 2018 года общие денежные затраты Олимпиады составили $302 на унцию, снизившись по сравнению с 1 кварталом 2018 года на 11% в результате снижения стоимости национальной валюты, увеличения объемов реализации золота и флотоконцентрата, а также эффекта от реализации попутного продукта — сурьмяного концентрата в размере $8 на унцию. Эти факторы были частично нивелированы возросшим потреблением реагентов (цианид натрия), увеличением расходов на оплату труда вследствие ежегодной индексации заработной платы, а также ростом цен на топливо.

Общие денежные затраты Благодатного в квартальном сопоставлении увеличились на 7% и составили $368 на унцию, что было связано со снижением содержания золота в руде (1,6 г/т во 2 квартале 2018 года против 1,7 г/т в 1 квартале 2017 года). Полюс продолжает горные работы на фланговых участках Благодатного с низким содержанием золота в руде в период разноски бортов карьера. Одновременно дополнительное давление на себестоимость оказали увеличение расходов на оплату труда и рост цен на топливо, вместе с тем в отчетном периоде эти факторы были частично компенсированы снижением стоимости национальной валюты наряду с более низким уровнем расходов на техническое обслуживание.

Общие денежные затраты Вернинского составили $368 на унцию, снизившись по сравнению с 1 кварталом 2018 года на 11% главным образом в результате снижения стоимости национальной валюты и более низкого уровня расходов на техническое обслуживание, что полностью компенсировало рост расходов на оплату труда в отчетном периоде.

На Куранахе общие денежные затраты в квартальном сопоставлении снизились на 8% и составили $516 на унцию, главным образом вследствие снижения стоимости национальной валюты. Увеличение расходов на оплату труда и техническое обслуживание было компенсировано ростом содержания золота в руде (1,3 г/т во 2 квартале 2018 года против 1,2 г/т в 1 квартале).

Общие денежные затраты на Россыпных месторождениях составили $691 на унцию, что связано с началом промывочного сезона в апреле 2018 года.

Совокупные денежные затраты на производство и поддержание (AISC)

Во 2 квартале 2018 года показатель AISC Группы в квартальном сопоставлении снизился на 12% и составил $601 на унцию, его динамика совпадала с изменением ТСС.

Совокупные денежные затраты на производство и поддержание по активам (AISC), $ на унцию

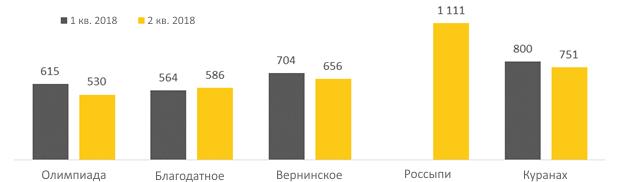

Показатель AISC на Олимпиаде уменьшился до $530 на унцию в результате снижения капитальных затрат на поддержание. На Благодатном совокупные денежные затраты на производство и поддержание увеличились до $586 на унцию ввиду роста расходов на вскрышные работы вследствие разноски бортов карьера. Показатели AISC Вернинского и Куранаха на фоне уменьшения капитальных затрат на поддержания снизились до $656 на унцию и $751 на унцию соответственно.

Капитальные затраты

Во 2 квартале 2018 года капитальные затраты увеличились до $219 млн против $182 млн в 1 квартале 2018 года.

На Наталке — главном проекте развития Группы — капитальные затраты во 2 квартале 2018 года в квартальном сопоставлении снизились на 22% до $64 млн. Затраты на приобретение оборудования составили $46 млн против с $45 млн в 1 квартале 2018 года.

В отчетном периоде Группа продолжила капитализировать расходы на обслуживание долга и прочие напрямую связанные с развитием Наталки операционные затраты. В частности, общий объем капитализированных расходов составил $32 млн, включая $24 млн расходов на обслуживание долга и $8 млн операционных расходов за вычетом выручки.

На Наталкинской ЗИФ продолжаются строительные работы на объектах вспомогательной инфраструктуры. К ним относятся земляные и подготовительные работы по основному хвостохранилищу и складу ГСМ.

В настоящий момент Наталкинская ЗИФ работает на уровне выше 90% от проектной мощности (10 млн т в год). Продолжаются закупки техники для горных работ, в отчетном периоде на площадку было поставлено девять самосвалов.

Капитальные затраты на Олимпиаде во 2 квартале 2018 года выросли почти вдвое и составили $64 млн в первую очередь вследствие приобретения двух экскаваторов WK-35, а также двух буровых установок Atlas Copco SmartROC. Кроме того, в рамках проекта расширения Олимпиаднинской ЗИФ для повышения коэффициента извлечения были поставлены четыре машины для флэш-флотации SkimAir и паровой котел.

Капитальные затраты на Благодатном во 2 квартале 2018 года выросли до $34 млн. В рамках программы по разноске бортов карьера Благодатного были поставлены 7 самосвалов CAT грузоподъемностью 220 тонн, а также флотационная машина для флэш-флотации SkimAir с целью стабилизации показателей извлечения. Кроме того, начались проектные и строительные работы на хвостохранилище в рамках увеличения мощности ЗИФ Благодатного.

Капитальные затраты на Вернинском во 2 квартале 2018 года составили $9 млн, включая капитализированные расходы на ремонты, строительство объектов социальной инфраструктуры и геологоразведочные работы.

Капитальные затраты на Куранахе во 2 квартале 2018 года выросли до $14 млн в связи с приобретением оборудования для переработки в рамках проекта по увеличению мощности ЗИФ. Кроме того, началась сезонная укладка и обработка руды в рамках проекта кучного выщелачивания.

Капитальные затраты на Россыпях во 2 квартале 2018 года составили $8 млн и были связаны с геологоразведочными работами и реализацией программы по замене изношенного оборудования.

На Сухом Логе была завершена программа заверочного бурения объемом 43 тыс. п. м. Работы по документированию и интерпретации результатов бурения в настоящий момент находятся в завершающей стадии. Для осуществления надзора за ходом реализации программы бурения и оценки достигнутых результатов в соответствии со стандартами JORC привлечена компания AMC. Компания Hatch подготовила Scoping Study, в котором определены ключевые направления дальнейшего развития геологической, инжиниринговой и инфраструктурной составляющих проекта. После завершения этого этапа Сухой Лог входит в стадию подготовки Pre-Feasibility Study.

Структура капитальных затрат10

| $ млн |

2 кв 2018 |

1 кв 2018 |

Изм. за кв |

1П 2018 |

1П 2017 |

Изм. за год |

|---|---|---|---|---|---|---|

| Наталка, в том числе | ||||||

| Закупки оборудования | 46 | 45 | 2% | 91 | 105 | (13%) |

| Капитализация расходов на обслуживание долга | 24 | 23 | 4% | 47 | 46 | 2% |

| Операционные затраты | 8 | 17 | (53%) | 25 | 26 | (4%) |

| Чистые поступления от продажи золота, произведенного в течение периода выхода на проектную мощность | (14) | (3) | н/п | (17) | - | н/п |

| Наталка, всего | 64 | 82 | (22%) | 146 | 177 | (18%) |

| Олимпиада | 64 | 36 | 78% | 100 | 52 | 92% |

| Благодатное | 34 | 17 | 100% | 51 | 13 | н/п |

| Вернинское | 9 | 10 | (10%) | 19 | 12 | 58% |

| Россыпи | 8 | 6 | (33%) | 14 | 12 | 17% |

| Куранах | 14 | 9 | 56% | 23 | 22 | 5% |

| Прочие 11 | 26 | 22 | 18% | 48 | 32 | 50% |

| Итого | 219 | 182 | 20% | 401 | 320 | 25% |

| ВЛ «Омчак» | 8 | 9 | (11%) | 17 | - | н/п |

| Капитализированные статьи12, нетто | 10 | 5 | 100% | 15 | 2 | н/п |

| Изменение оборотного капитала вследствие инвестиций в основные средства | (22) | 4 | н/п | (18) | (35) | (49%) |

| Инвестиции в основные средства13 | 215 | 200 | (8%) | 415 | 287 | 45% |

Конференц-звонок

Конференц-звонок с инвесторами и аналитиками состоится 3 августа 2018 в 12.00 (Лондон) /14.00 (Москва) с участием генерального директора Павла Грачева и старшего вице-президента по финансам и стратегии Михаила Стискина.

Для участия в конференц-звонке наберите:

Код конференции: 4176024

Номер в Великобритании

+44 (0)330 336 9411 (Местные звонки)

0800 279 7204 (Бесплатная линия)

Номер в США

+1 929-477-0324 (Местные звонки)

800-458-4148 (Бесплатная линия)

Номер в России

+7 495 646 9190 (Местные звонки)

8 10 8002 8675011 (Бесплатная линия)

Чтобы прослушать запись конференц-звонка, пожалуйста наберите:

Код конференции:

Великобритания

+44 (0) 207 660 0134 (Местные звонки)

0 808 101 1153 (Бесплатная линия)

США

+1 719-457-0820 (Местные звонки)

888-203-1112 (Бесплатная линия)

Россия

810 800 2702 1012 (Бесплатная линия)

Полюс

«Полюс» — крупнейший производитель золота в России и одна из десяти ведущих золотодобывающих компаний в мире по объему производства с самыми низкими издержками. Согласно данным отчета о запасах руды и минеральных ресурсах Компании за 2017 г. «Полюс» занимает второе место среди крупнейших золотодобывающих компаний мира по объемам запасов и ресурсов.

Основные производственные объекты Группы расположены на территории Красноярского края, Иркутской и Магаданской областей, а также Республики Саха (Якутия).

Контакты

Для инвесторов

Виктор Дроздов, директор по связям с инвесторами

+7 (495) 641 33 77

drozdovvi@polyus.com

Для СМИ

Виктория Васильева, директор по связям с общественностью

+7 (495) 641 33 77

vasilevavs@polyus.com

Прогнозные заявления

Настоящее сообщение может содержать «заявления о перспективах» относительно Полюса и/или Группы Полюс. В целом слова «будет», «может», «должен», «следует», «продолжит», «возможность», «полагает», «ожидает», «намерен», «планирует», «оценивает» и прочие аналогичные выражения указывают на заявления прогнозного характера. Заявления прогнозного характера содержат элементы риска и неопределенности, вследствие чего фактические результаты могут существенно отличаться от показателей, приведенных в соответствующих заявлениях прогнозного характера. Заявления о перспективах содержат заявления, касающиеся будущих капитальных затрат, стратегий ведения хозяйственной деятельности и управления, а также развития и расширения деятельности Полюса и/или Группы Полюс. Многие из этих рисков и неопределенностей касаются факторов, которые не могут контролироваться или быть точно оценены Полюсом и/или Группой Полюс, поэтому на информацию, содержащуюся в этих заявлениях, не следует полагаться как на окончательную, поскольку она предоставляется исключительно по состоянию на дату соответствующего заявления. Полюс и/или какая-либо компания группы Полюс не принимает каких-либо обязательств и не планирует предоставлять обновленную информацию по данным заявлениям о перспективах, за исключением случаев, когда это требуется в соответствии с применимым законодательством.

1 Показатель производства золота включает 539 тыс. унций аффинированного золота и 63 тыс. унций золота во флотоконцентрате во 2 квартале 2018 года и 432 тыс. унций аффинированного золота и 75 тыс. унций золота во флотоконцентрате в 1 квартале 2018 года.

2 Стратегическая программа защиты цены включает серию азиатских золотых колларов с нулевой стоимостью («стабилизатор выручки»)

3 Скорректированная чистая прибыль определяется Группой как прибыль за период, скорректированная на обесценение / (восстановление убытка от обесценения), чистая нереализованная (прибыль)/убыток от производных финансовых инструментов и инвестиций, чистая прибыль от курсовых разниц и отложенный налог на прибыль, связанный с такими статьями.

4 Группа рассчитывает скорректированный показатель EBITDA как прибыль за определенный период до вычета налога на прибыль, износа и амортизации, (прибыли)/убытка от операций с производными финансовыми инструментами и инвестиций (в том числе влияния продажи дочерних предприятий с последующим учетом по методу долевого участия), чистых затрат на финансирование, процентного дохода, чистой прибыли от курсовых разниц, обесценения/(восстановления убытка от обесценения), (прибыли)/убытка от реализации основных средств, выплаты вознаграждения на основе долевых инструментов в рамках долгосрочной программы мотивации и внеплановых отчислений на благотворительность таким образом, чтобы обеспечить сопоставимость расчета со скорректированным показателем EBITDA за предыдущий период. Группа произвела вышеозначенные корректировки при расчете скорректированного показателя EBITDA в целях предоставления более наглядной оценки операционной деятельности и создания показателя, который, по мнению Группы, позволит упростить сравнение с другими компаниями отрасли в динамике. Группа считает скорректированный показатель EBITDA существенным для оценки ее прибыльности и результатов деятельности. Этот показатель не рассматривается как альтернатива таким показателям, как прибыль за период и поток денежных средств от операционной деятельности по МСФО, и не представляет собой комплексный фактор оценки рентабельности или ликвидности Группы.Группа рассчитывает рентабельность по скорректированному показателю EBITDA как отношение скорректированного показателя EBITDA к совокупной выручке.

5 Капитальные затраты приведены нарастающим итогом (в данном пресс-релизе без учета расходов на получение лицензии на разработку Сухого Лога и расходов на строительство ВЛ «Омчак»).

6 Группа рассчитывает совокупные денежные затраты на унцию проданного золота (TCC) как себестоимость реализации золота за вычетом амортизации основных средств, резерва на оплату ежегодных отпусков, затрат на обязательства по социальному обеспечению работников и изменения резерва на устаревание запасов с корректировкой на неденежные изменения в запасах. TCC на унцию проданного золота представляют собой стоимость производства одной унции золота и включают в себя затраты на добычу, переработку и аффинаж золота. Группа рассчитывает показатель TCC на унцию проданного золота как отношение TCC к общему количеству унций золота, проданных за период. Для отдельных месторождений Группа рассчитывает показатель TCC и TCC на унцию проданного золота аналогичным образом с использованием финансовой информации по соответствующему месторождению. Со 2 квартала 2018 года ТСС Группы отражает доход от реализации побочного продукта — сурьмяного концентрата.

7 Совокупные денежные затраты на производство и поддержание (AISC) рассчитываются Группой как TCC плюс общие, коммерческие и административные расходы, расходы на новые активы, задействованные во вскрышных операциях, капитальные затраты на поддержание текущих операций, корректировку на дисконт по обязательствам по выводу из эксплуатации, резерв на оплату ежегодных отпусков, затраты на обязательства по социальному обеспечению работников и изменение резерва на устаревание запасов за вычетом амортизации, отнесенной в состав общих, коммерческих и административных расходов. Показатель AISC представляет собой разновидность совокупных денежных затрат и включает в себя затраты, связанные с поддержанием текущих операций, и дополнительные затраты, которые отражают колебания в себестоимости производства золота на протяжении срока отработки месторождения. Группа полагает, что показатель AISC способствует пониманию экономических параметров золотодобычи. Показатель AISC на унцию проданного золота представляет собой себестоимость производства и продажи одной унции золота, включая затраты на добычу, переработку, транспортировку и аффинаж золота, общие затраты на разработку как традиционных, так и россыпных месторождений, а также дополнительные затраты, указанные в определении показателя AISC. Группа рассчитывает показатель AISC на унцию проданного золота как отношение AISC к общему количеству унций золота, проданных за период.

8 Чистый долг определяется как долгосрочные кредиты и займы плюс краткосрочные кредиты и займы за вычетом денежных средств и их эквивалентов, а также банковских депозитов. Чистый долг не включает активы/обязательства по производным финансовым инструментам, обязательства по восстановлению участков и соблюдению экологических норм, отложенные налоговые сборы, отложенную выручку, отложенную оплату лицензии на разработку месторождения Сухой Лог и прочие долгосрочные обязательства. Этот показатель не рассматривается как альтернатива краткосрочным и долгосрочным заимствованиям и не представляет собой комплексный фактор оценки общей ликвидности Группы.

9 Группа рассчитывает показатель чистый долг / скорректированный показатель EBITDA путем деления чистого долга на скорректированный показатель EBITDA.

10 Капитальные затраты строительной бизнес-единицы распределены на другие бизнес-единицы, тогда как в сокращенной промежуточной консолидированной финансовой отчетности они представлены как капитальные затраты отдельной бизнес-единицы.

11 Отражает затраты, связанные с геологоразведочной бизнес-единицей, расходы на строительство ВЛ «Пеледуй-Мамакан» и на Сухой Лог, без учета расходов на получение лицензии на разработку, платежей в пользу ООО «РТ-Развитие бизнеса» и поступлений в связи с продажей ВЛ «Раздолинская-Тайга».

12 Включают капитализированные расходы по вскрышным работам без учета капитализированных процентов по займам и капитализации в состав объектов незавершенного капитального строительства. Более подробная информация представлена в Примечании 11 к сокращенной промежуточной консолидированной финансовой отчетности.

13 Без учета затрат на приобретение лицензии на разработку месторождения Сухой Лог и платежей в пользу ООО «РТ-Развитие бизнеса».